垃圾焚烧发电深度解析

垃圾焚烧处理技术是利用垃圾中的可燃组份燃烧,进行垃圾减容的成熟技术。

在发改委2014年发布的《国家重点推广的低碳技术目录》中,垃圾焚烧作为低碳技术被推广在列。其主要技术内容描述为:“通过垃圾焚烧对生活垃圾进行减量化和稳定化处理,将垃圾的内能转化为高品质的热能用于发电,实现生活垃圾的能源化利用,同时满足城市土地紧缺而无法建设足够多的填埋场的需求 。”

在“碳达峰、碳中和”和垃圾分类的双重背景下,垃圾焚烧发电不仅可以实现固废的无害化处理,同时实现绿色发电的目标。

从垃圾焚烧发电行业角度来看,生活垃圾焚烧处理方式减排效果明显。可以避免填埋处置产生填埋气而形成的温室气体,通过焚烧生物质热电联产来替代化石燃料实现资源化利用并实现垃圾减量化。

从商业角度看,垃圾焚烧发电的商业模式清晰,碳交易开启后,垃圾焚烧发电的盈利能力有望进一步增强。

经过“十三五”各焚烧发电企业的快速跑马圈地,我国核心一、二线城市的生活垃圾焚烧发电基础设施已经建设完毕。

东部沿海和北京等经济发达地区焚烧处置比例相对较高,高于全国平均的焚烧比例;而西北等地区仍主要以填埋为主。

从新增项目的地理分布来看,垃圾焚烧发电存量项目主要集中在华东、华南等相对发达的地区。

在长期规划中,中部地区(如湖北、河南)以及西部地区(如四川、云南、贵州、广西)未来十年垃圾焚烧项目订单有待释放。

根据发改委规划, 到 2025年全国城镇生活垃圾焚烧处理占比达到 65% 左右 ,结合全国人口增长趋势测算,预计 2025 年全国城镇垃圾焚烧无害化处理量 达到20,174.76万吨, 城镇垃圾焚烧发电市场规模达到528.58亿元,未来市场空间广阔。

在政策支持力度加大以及需求快速增长的双轮驱动下,我国垃圾焚烧发电有望迎来广阔的市场空间。

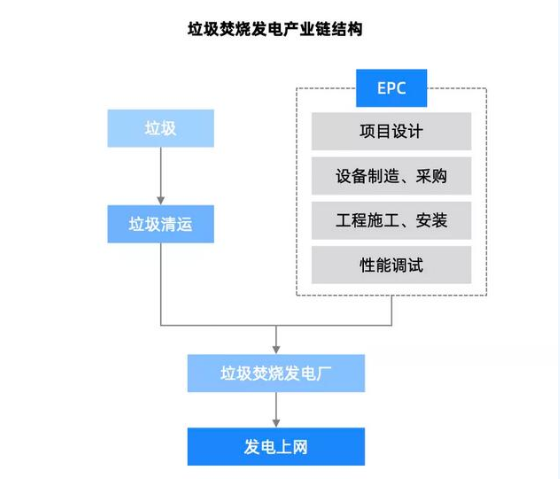

01垃圾焚烧发电产业链

我国的生活垃圾焚烧发电产业链上游为垃圾清运、垃圾焚烧发电项目的设计,设备制造、采购,工程施工建设等,下游为地方政府和电网公司。

上游的生活垃圾清运由环卫部门或者第三方环卫服务公司负责,每日将清扫、收集的生活垃圾转运至焚烧发电厂。

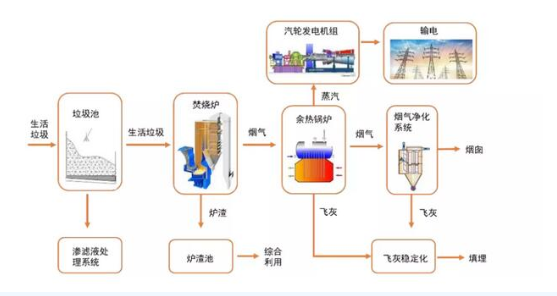

垃圾焚烧发电的工艺流程主要由垃圾储存、垃圾焚烧、余热发电、烟气处理、废水处理、飞灰处理六大部分组成。

从生活垃圾焚烧发电厂的投资建设流程来看,由于设备投资量大、在特许经营期内使用寿命长、且须满足运营稳定、污染物达标排放等条件,因此,垃圾焚烧炉、余热锅炉、烟气净化系统、垃圾渗滤液处理系统等设备制造环节是价值链的重要组成部分。

02垃圾焚烧发电竞争格局

我国垃圾焚烧发电行业起步于20世80年代末,通过引进国外先进的焚烧设备和技术,消化吸收优化,先后经历了产业化研发、装置国产化等阶段。

垃圾焚烧炉设备制造位于产业链关键环节,其对整体工艺路线、燃烧效率、工程造价、运营稳定性、经济效益起到关键作用。

整体来看,国产焚烧炉设备市场集中度高,头部企业有望继续瓜分大部分市场份额,并将占据主要新增市场份额。

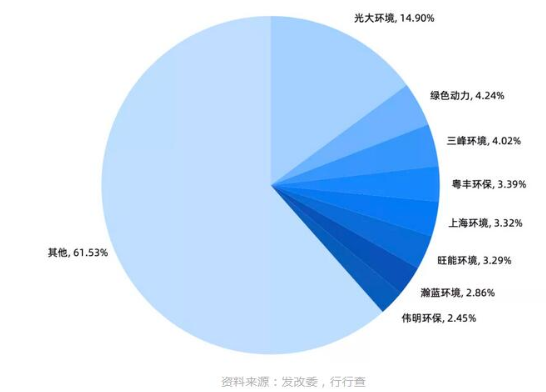

从目前竞争者特点看,我国垃圾发电行业参与者主要以国企(60%)和民企(38%)为主,国企竞争力更强,市场占有率排名靠前的公司 中仅有 3 家民营企业,剩余全部为国有企业。2020年生活垃圾焚烧发电新增项目下沉趋势明显,中标企业以头部国企为主。

根据各公司 2020 年公布的垃圾处理 量和发改委“十四五”规划中公布的“十三五”末全国垃圾焚烧处理能力测算, 行业龙头光大环境市占率达到 14.9%,绿色动力和三峰环境占比均超过4%,行业中主要八位上市公司占比达到 38.47%,但竞争格局仍较为分散。

03垃圾焚烧发电运营模式

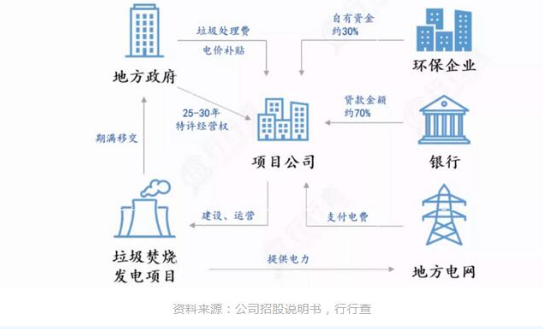

垃圾焚烧项目运营主要收入来源主要有向政府收取的垃圾处理费和向电网公司收取垃圾焚烧发电的上网售电收入。

垃圾焚烧发电项目采用BOT模式运营,是PPP模式典型和完整的运用。

PPP是指由社会资本提供公共服务,政府依据公共服务绩效评价结果向社会资本支付相应对价,发挥市场机制作用的政府与社会资本合作模式。

在BOT模式下,如果企业自行承担项目建设期的工程或者提供相关设备,可以确认相应的建设工程或者设备收入。

2020年8月,国务院办公厅印发《城镇生活垃圾分类和处理设施补短板强弱项实施方案》,要求“生活垃圾日清运量超过300吨的地区,要加快发展以焚烧为主的垃圾处理方式,适度超前建设与生活垃圾清运量相适应的焚烧处理设施,到2023 年基本实现原生生活垃圾零填埋”。方案的推出进一步加强中西部县级市焚烧厂建设需求。

垃圾焚烧行业是一个资本和技术密集型的行业,未来在行业新增项目数量和规模缩小、国补退坡和环保标准的提高的趋势下,部分小型企业面临着越来越大的运营压力而被淘汰,并购整合或成为公司增长的主旋律,龙头企业在运营能力和项目经验等方面的竞争优势凸显,未来行业集中趋势有望不断加强。